【税理士監修】インボイス制度が管理会社・オーナーに与える影響と対応事項を徹底解説

目次

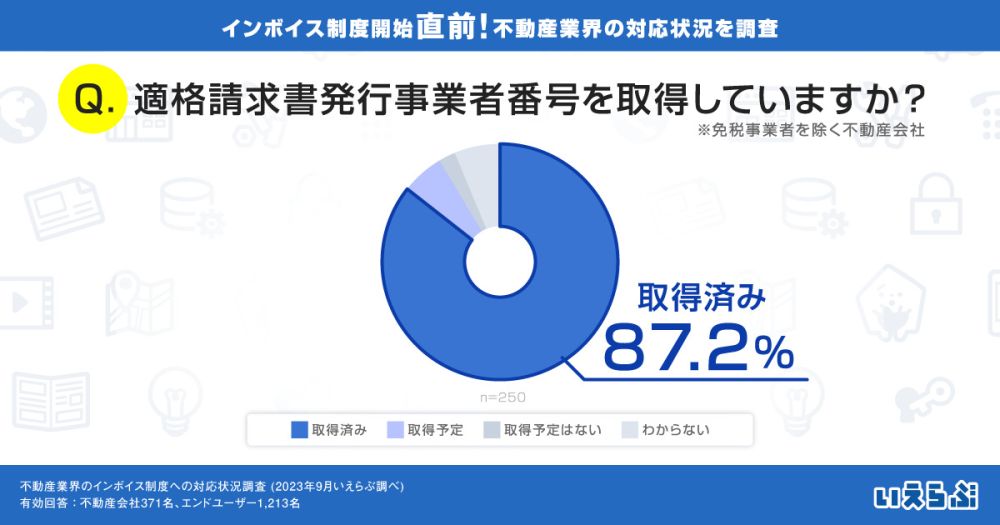

インボイス制度の開始は、不動産会社へどのような影響を及ぼすのでしょうか?

本記事では、制度の基礎から不動産業界における実際の対応方法まで詳しく解説します。

インボイス制度とは?

インボイス制度とは、2023年10月1日から開始されている請求書などの交付や保存に関わる制度のことです。ここでは、インボイス制度の背景や概要について解説します。

インボイス制度が導入された背景

インボイス制度の導入には、「消費税が複数税率となったこと」が影響しています。

令和元年10月1日から、食料品や新聞などの一部の商品やサービスに対しては、消費税率を10%ではなく8%とする軽減税率制度が実施されました。軽減税率制度は、消費者の負担軽減や所得格差の拡大を防ぐための制度でしたが、これにより消費税の計算や申告がより複雑になりました。従って、複雑化に伴うミスを減らすためにインボイス制度の導入が決まりました。

インボイス制度について

インボイス制度(適格請求書等保存方式)は、2023年10月1日から開始されている消費税に関する制度です。インボイス制度が始まると、インボイス(適格請求書)の発行が「仕入税額控除」を受ける条件となります。

インボイスとは、売主(貸主)が買主(借主)に対して発行する書類のことです。消費税や適用税率などを正確に伝えるための手段であり、一定の情報を記入して作成される納品書や請求書などを指します。

仕入税額控除とは、売上額に含まれる消費税から仕入に含まれる消費税分を差し引くことをいいます。たとえば、売上時に得た消費税が500円、仕入れ時に払った消費税を300円とすると、納める消費税は200円になり、300円が控除されることになります。

今までは、免税事業者でも発行可能な区分記載請求書があれば仕入税額控除を受けられました。 しかしインボイス制度開始後は、課税事業者しか発行できないインボイス(適格請求書)が必要になります。

従って、インボイスを発行できない免税事業者との取引では、買主の消費税負担が増えてしまいます。ただし、免税事業者も課税事業者になれば、インボイスを発行できます。

仕入税額控除を受けるために必要な対応

インボイス制度の開始後は、仕入税額控除を受けるために以下のような対応が必要です。

売主(貸主)側の対応

売主側は、インボイスを発行する準備を行う必要があります。

①適格請求書発行事業者への登録手続きを行う

インボイスを発行できるのは、適格請求書発行事業者のみです。そのため、売主はまず「適格請求書発行事業者」への登録手続きを行いましょう。

詳細は国税庁のホームページで紹介されています。

参考:[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

なお、免税事業者の場合は、適格請求書発行事業者への登録手続きの前に「課税事業者選択届」を提出する必要があるので注意が必要です。

こちらも国税庁のホームページで紹介されているので、申請する方はご参考にしてください。

参考:[手続名]消費税課税事業者選択届出手続|国税庁

※2023年10月1日から2029年9月30日までの日の属する課税期間中において、免税事業者が適格請求書発行事業者の登録申請書に登録希望日を記載することで、その登録希望日から課税事業者となる経過措置が設けられています。このとき課税事業者選択届出書を提出する必要はありません。

②インボイスを発行する

適格請求書発行事業者として登録を受けると、インボイスに必ず記載しなければならない「登録番号」が通知されます。登録番号が通知されたら、必須項目を記載してインボイスを発行しましょう。

③インボイスを保存する(インボイス交付後)

適格請求書発行事業者には、こうしたインボイスの写しを保存する義務があります。ただし、交付した書類そのもののコピーだけでなく、インボイスの記載事項が確認できる一覧表や明細等でも良いとされています。

保存期間は7年間です。

参考: 5 適格請求書等の写しの保存

買主(借主)側の対応

買主側は、売主から発行されたインボイスが記載事項を満たしているのかを確認する必要があります。

①登録番号を照会する

まずは、取引先から通知された登録番号に誤りがないかを確認しましょう。

国税庁が適格請求書発行事業者を公表しているサイトがあるので、そこで検索してください。

照会サイト:国税庁インボイス制度適格請求書発行事業者公表サイト

②請求書を確認する

仕入税額控除を受けるためには、インボイスの記載要件を満たした請求書が必要です。記載内容に誤りがないか、抜け漏れはないかを確認します。

参考:4 適格請求書の記載事項

③インボイスの写しを保存(インボイス受領後)

受け取った請求書(インボイス)は、消費税法で定められた期間内に保存しなければなりません。保存期間は、原則として請求書(インボイス)の発行日から7年間です。

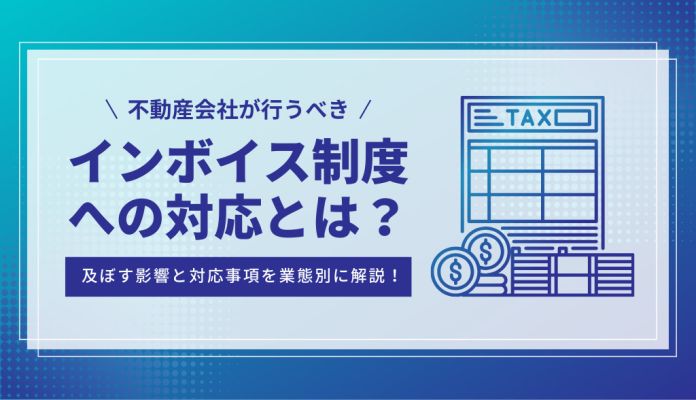

インボイス制度に関するスケジュール

インボイス制度は、2023年10月1日から施行されています。しかし、2029年10月11日までの6年間は、仕入れ税額総統の一定割合を仕入れ税額として控除できる経過措置が設けられています。

インボイス制度の開始によって変わること

インボイス制度が始まると、以下のような変化が起こります。

消費税の計算方法

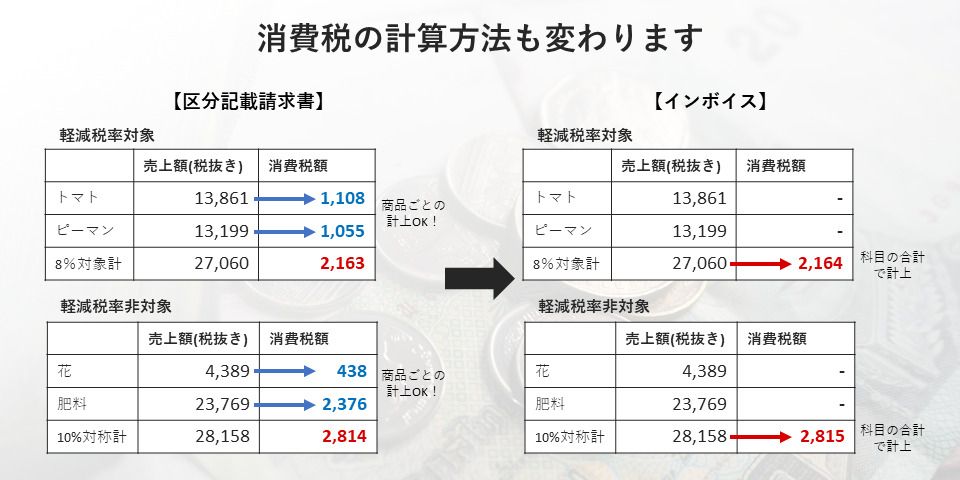

費目に応じて複数の仕訳が必要な場合、これまでは商品ごとの税込金額を合計して仕訳を計上することで、請求書と仕訳の消費税額が一致していました。

しかしインボイス制度では、商品ごとに消費税の端数処理を行うことが認められていません。そのため、1つの請求書につき税率ごとに1回の端数処理を行う必要があります。

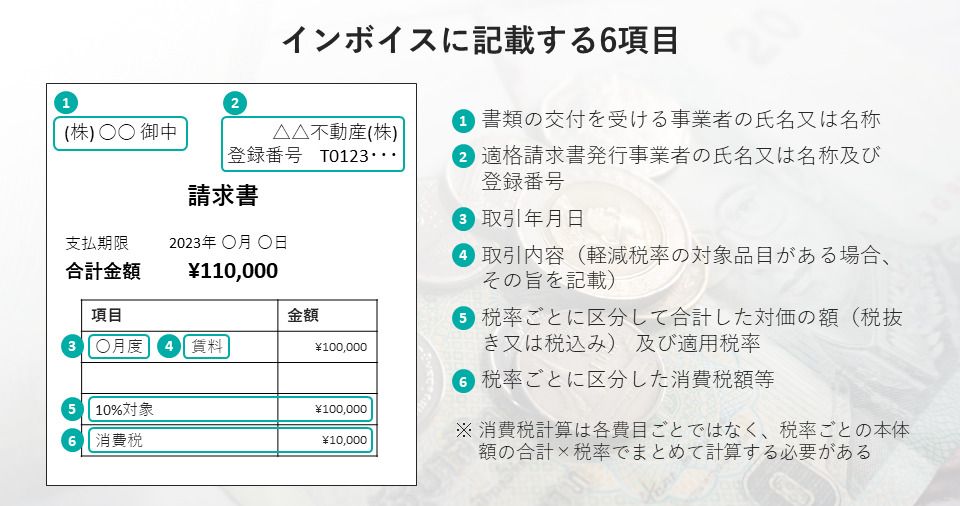

請求書の記載項目

インボイス制度開始後に仕入税額控除を受けるためには、買主は売主の登録事業者から交付されたインボイスを持っていなければなりません。

そして、インボイスには下記の6つの項目を記載する必要があります。

請求書の保存義務

インボイス制度では、請求書を発行した場合や受け取った場合は、それぞれ7年間保存する義務があります。保存する方法は電子的なものでも構いませんが、税務調査の際に必要な情報が確認できるようにしなければなりません。請求書を保存しない場合は、罰則の対象となる可能性があるので注意しましょう。

売主、買主それぞれの注意点

売主側がインボイス制度に未対応の場合、仕入税額控除が適用されず、結果として買主の消費税負担が増えてしまいます。そのため、買主側から取引先の見直し対象にされてしまう可能性が高まります。

買主側は、取引先の事業者が課税事業者であれば仕入税額控除を受けられるので、取引先との関係性を壊さないよう注意しつつ対応を仰ぐ必要があります。

インボイス制度が管理会社・オーナーに及ぼす影響とは

ここでは、賃貸管理業やサブリース業、また取引先が免税事業者である場合の不動産業におけるインボイス制度の影響を解説します。

管理委託を行う事業者の場合

オーナーから賃貸物件の管理を委託されている場合、管理会社の対応には2つのパターンがあります。

管理会社がインボイスを代理発行する

オーナーが物件管理を委託した場合、管理会社は賃貸オーナーの代わりにインボイスを発行できます。また、代理で発行する方法は2つあります。

①媒介者交付特例

媒介者交付特例とは、管理会社(受託者)がオーナー(委託者)に代わってインボイスを発行できる制度のことです。下記の要件を満たすことで、管理会社の名称・インボイス登録番号を記載したインボイスを借主に発行できます。

・オーナーと管理会社の両方がインボイス登録している

・オーナーが、インボイス登録を受けている旨を取引前までに管理会社へ通知する

②代理交付

代理交付とは、管理会社が賃貸オーナーの氏名・インボイス登録番号を記載したインボイスを、借主に交付する方法です。この場合、管理会社が適格請求書発行事業者である必要はありません。

オーナーにインボイスを発行してもらう

管理会社ではなくオーナー自らインボイスを発行する場合、管理会社は相談役や関係者間の調整を行う業務が主となります。

①オーナーからインボイス制度について様々な問い合わせや相談を受ける。

インボイス制度についての理解が浅いオーナーから相談を受けることが多くなると思いますので、オーナーが行うべき対応も理解しておきましょう。

賃貸オーナーの具体的な対応方法は、インボイス制度への対応マニュアルにまとめています。

インボイス制度対応マニュアルをダウンロード

②物件の賃借人から賃料の値下げや退去相談を受ける可能性がある。

オーナーが免税事業者の場合、賃借人は仕入税額控除を受けられず税負担が増えてしまいます。そのため、賃借人の納得する条件を提示できなかった場合、退去される可能性もあります。

インボイス制度の開始が退去のきっかけにならないように、調整を進めていきましょう。

サブリース業を行う事業者の場合

サブリース業を行っている場合、課税事業者か免税事業者かにより収益が大きく変化します。そのため、それぞれの場合の対応方法をご紹介します。

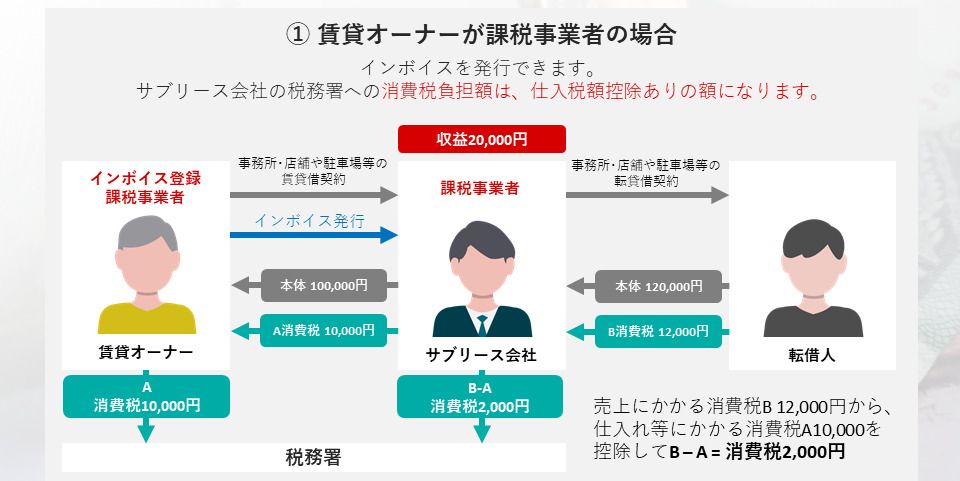

①オーナーが課税事業者の場合

オーナーが課税事業者の場合、インボイスを発行できます。そのため、サブリース会社の税務署への消費税負担額は、仕入税額控除ありの額になります。

委託管理を行っている会社がとるべき具体的な対策については、「インボイス制度への対応マニュアル」にまとめています。

対応マニュアルをダウンロードする

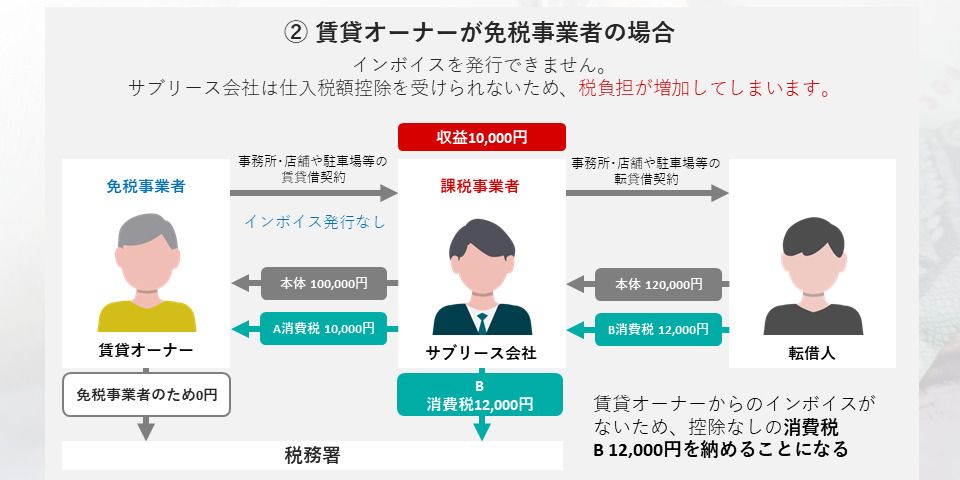

②オーナーが免税事業者の場合

オーナーが免税事業者の場合、インボイスを発行できません。そのため仕入税額控除を受けられず、サブリース会社の消費税負担が増えてしまいます。

そのため、サブリース会社はオーナーに契約形態の見直しや、課税事業者になってもらうための説得を試みる必要があります。

サブリース会社がとるべき具体的な対策については、「インボイス制度への対応マニュアル」にまとめています。

対応マニュアルをダウンロードする

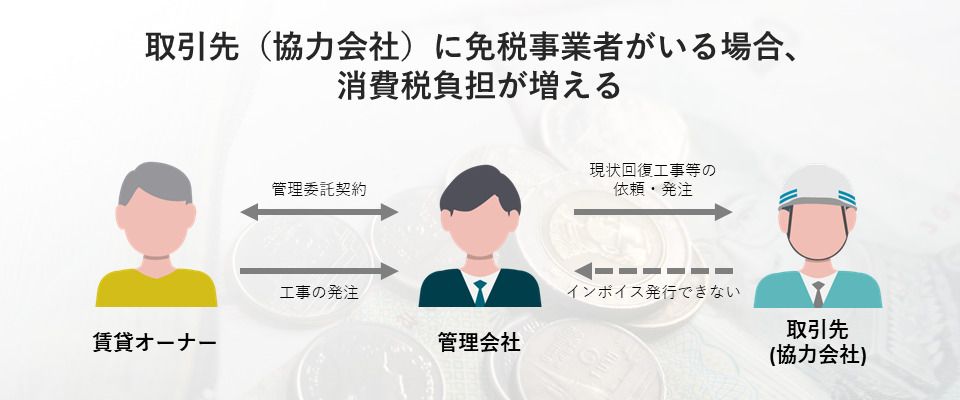

取引先に免税事業者がいる場合

クリーニング業者や工務店などの取引先に免税事業者がいる場合、インボイスを発行してもらえないため管理会社の税負担が増えてしまいます。

そのため免税事業者が取引先である場合、関係性を損ねないよう慎重に対応が求められます。

取引先に免税事業者がいる場合にとるべき具体的な対策については、「インボイス制度への対応マニュアル」にまとめています。

「インボイス制度に関する対応マニュアル」をダウンロードする

インボイスに対応できる「いえらぶCLOUD」で業務を効率化

いえらぶCLOUDの賃貸管理システムは、インボイス制度に対応しています。また、年間15,000件のアップデートを実施しているので、今後法改正が起こったとしても即時対応できます。

いえらぶCLOUDとは?

いえらぶCLOUDは、不動産会社様の成果最大化と業務効率化を実現する、賃貸・売買・管理すべてに対応したオールインワン不動産業務支援システムです。

いえらぶCLOUDには、以下のような特徴があります。

・すべてのデータの一元管理で業務効率アップ

・クラウド保存で災害、属人化、データ持ち出しなどのリスク対応

・専門サポート付きで誰でも使えてITパートナーとしても貢献

いえらぶCLOUDのインボイス制度への対応

ここでは、いえらぶCLOUDのインボイス制度への対応内容をご紹介します。

①関係者ごとに「適格請求書発行事業者登録番号(インボイス番号)」を登録できる

②請求書の帳票出力処理にて適格請求書を出力できる

③インボイス制度に対応した帳票ひな形を提供

これらの対応により、管理会社は通常のインボイス発行と、媒介者交付特例を活用したインボイス発行の両方に対応できます。

▼業界の最新動向に対応した賃貸管理システムを探している、という方へ

月額8,000円から使い始められる「らくらく賃貸管理」を確認する

まとめ

今回は、インボイス制度の導入背景やその具体的な内容について解説しました。不動産業界ではオーナーや取引先に免税事業者がいる場合に、インボイス制度への対応が求められます。

経過措置はあるものの、仕入税額控除を全額受けるためには早めの対応が必要です。この記事がインボイス対応のお役に立てれば幸いです。

インボイス制度への対応を徹底解説!

「インボイス制度に関する対応マニュアル」をダウンロードする